Открытая в 2017 году, dYdX является децентрализованной биржей (DEX), использующей смарт-контракты на блокчейне Ethereum (ETH) для проведения торговли бессрочными контрактами, маржинальной торговли, спотовой торговли, лендинга и кредитования. Платформа уже выпустила свой токен управления — DYDX в качестве аирдропа и, как ожидается, он будет представлен на рынке в сентябре 2021 года.

Чем dYdX отличается от других DEX?

dYdX — это гибридная биржа, которая сочетает в себе централизованные и децентрализованные компоненты для работы. dYdX стремится обеспечить безопасность и прозрачность децентрализованных бирж в совокупности со скоростью и удобством использования централизованных. Ее централизованные функции включают в себя книгу ордеров и механизм подбора, а децентрализованные компоненты — смарт-контракты.

В отличие от Uniswap (UNI) и SushiSwap (SUSHI), которые являются двумя наиболее популярными децентрализованными биржами, dYdX не основывается на автоматическом маркет-мейкере (AMM). Вместо этого dYdX использует модель книги ордеров, которая обычно применяется на централизованных биржах. По словам команды разработчиков, платформа использует книгу ордеров, потому что это уже зарекомендованная модель в криптовалютном мире, с которой традиционные маркет-мейкеры должны быть знакомы. Кроме того, основатель dYdX Антонио Джулиано считает, что книги ордеров более эффективны, чем AMM. Он утверждает, что книги ордеров менее капиталоемки, поскольку для достижения того же уровня ликвидности, что и AMM, им требуется меньше средств.

Что dYdX может предложить?

dYdX предлагает услуги децентрализованных финансов (DeFi), такие как изолированная маржинальная торговля, перекрестная маржинальная торговля, спотовая торговля, торговля бессрочными контрактами, а также услуги лендинга и кредитования. Ниже приводится подробная информация о возможностях платформы:

- Маржинальная торговля: Пользователи могут занимать средства у других пользователей для покупки большего количества активов. На dYdX существует два типа маржинальной торговли — с изолированной и кросс маржей. При торговле с изолированной маржой пользователи используют маржу на одну позицию. При торговле с перекрестной маржой маржа распределяется между всеми открытыми позициями на счете. Пока что маржинальная торговля на dYdX поддерживает только три актива: ETH, DAI и USDC. Торговые пары: ETH-DAI, ETH-USDC и DAI-USDC, и пользователи могут использовать кредитное плечо для этих пар до 5x.

- Спотовая торговля: Как и на централизованных биржах, пользователи могут покупать и продавать криптовалюту, размещая рыночные, лимитные и стоп-ордера. Платформа для спотовой торговли dYdX поддерживает те же три пары, что и маржинальная торговля.

- Торговля бессрочными контрактами: При торговле бессрочными контрактами пользователи могут открывать как позиции лонг, так и позиции шорт, аналогично торговле фьючерсными контрактами. Как правило, пользователи открывают позиции лонг, покупая контракты в ожидании будущего роста цен. Напротив, пользователи открывают позиции шорт, продавая контракты в ожидании падения цены и имея возможность выкупить их по более низкой цене. Однако, в отличие от фьючерсных контрактов, бессрочные контракты не имеют определенной даты истечения. В результате пользователи могут держать свои позиции неограниченное время. dYdX поддерживает торговлю бессрочными контрактами по 22 криптоактивам таких проектов, как Ethereum (ETH), Bitcoin (BTC) и Cardano (ADA), с кредитным плечом до 25x.

- Лендинг и кредитование: Пользователи могут вкладывать свои активы в кредитные пулы и получать проценты каждый раз, когда добывается новый блок. Пользователи также могут заимствовать средства из этих пулов для использования на других сервисах платформы.

Услуги, доступные пользователям на dYdX. (Источник: dYdX)

Услуги dYdX по маржинальной торговле, спотовой торговле, а также лендингу и кредитованию построены на главной цепи первого уровня Ethereum. И в феврале 2021 года компания, напротив, перевела торговлю бессрочными контрактами с первого уровня Ethereum на второй уровень масштабирования. Этот шаг был сделан для того, чтобы не замедлять скорость транзакций и избежать высоких комиссий за газ, которые в то время были присущи DeFi. Вместе со StarkWare компания dYdX создала протокол второго уровня с использованием ZK-Rollups для повышения масштабируемости за счет объединения нескольких транзакций вместе.

Что представляет из себя токен управления dYdX?

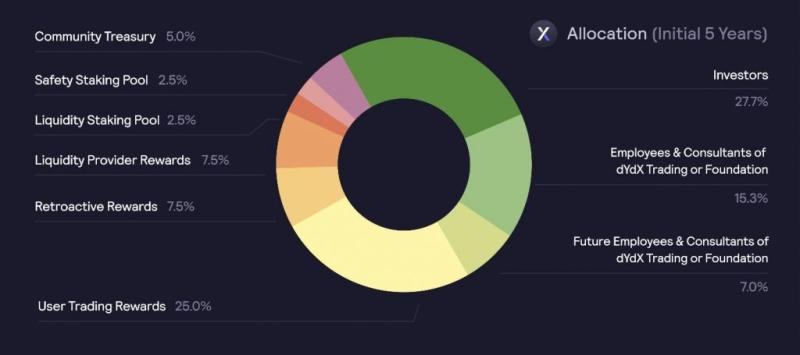

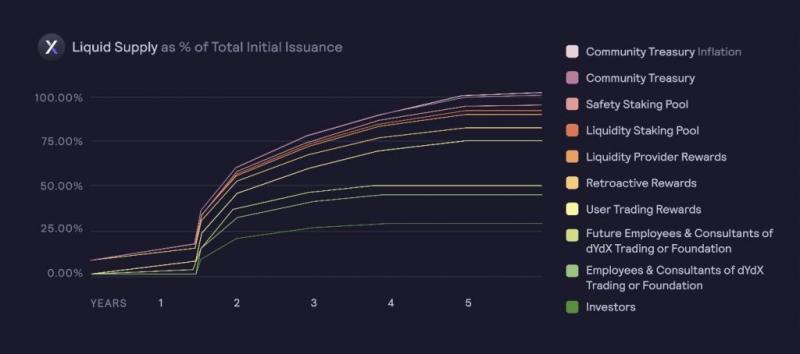

1 августа 2021 года компания dYdX объявила о запуске своего токена управления DYDX. Общий объем предложения составил 1 миллиард токенов, которые будут постепенно становиться доступными в течение пяти лет. По истечении пяти лет dYdX введет постоянную инфляцию в размере 2% каждый год, чтобы гарантировать, что токенов DYDX всегда будет достаточно для вознаграждения сообщества за их участие.

Подробное распределение токенов DYDX в течение первых пяти лет. (Источник: dYdX)

Держатели токенов DYDX имеют право вносить предложения и голосовать по протоколу второго уровня. Они могут принимать решения о распределении средств фонда сообщества, голосовать за новые листинги токенов и изменять параметры риска. Кроме того, держатели токенов DYDX получают скидки на торговые комиссии в зависимости от суммы активов, которая находится в их владении.

Общее предложение в течение первых пяти лет. (Источник: dYdX)

Наряду с токеном DYDX платформа выпустила стейкинг на пулах ликвидности, в рамках которого пользователи могут предоставлять ликвидность, размещая USDC в пуле и получая за это вознаграждения. Также планируется создание пула безопасного стейкинга, в рамках которого пользователи могут размещать токены DYDX для обеспечения безопасности сети и получения вознаграждений. Пул безопасного стейкинга будет запущен, когда токен DYDX станет доступным для перевода 8 сентября 2021 года.

Как dYdX функционирует?

Как и большинство DEX, dYdX использует смарт-контракты для предоставления своих услуг. Пользователи могут торговать на платформе без участия третьих сторон или посредников. Смарт-контракты предполагают, что dYdX является некастодиальной биржей, поэтому средства на 100% находятся в распоряжении пользователей. Благодаря смарт-контрактам пользователи могут в любое время вносить депозиты, выводить средства и совершать транзакции, не дожидаясь результатов подбора. Пользователям нужно лишь оплачивать комиссии за газ и торговые комиссии, которые распределяются на платформе.

На dYdX каждый актив имеет свой собственный лендинг пул, который управляется смарт-контрактами. Когда пользователи вносят свои активы в определенный пул, они становятся кредитодателями и получают пассивный процентный доход. Затем они могут заимствовать активы из данного пула. Это взаимодействие между кредиторами и заемщиками определяет спрос и предложение, что влияет на процентные ставки каждого актива.

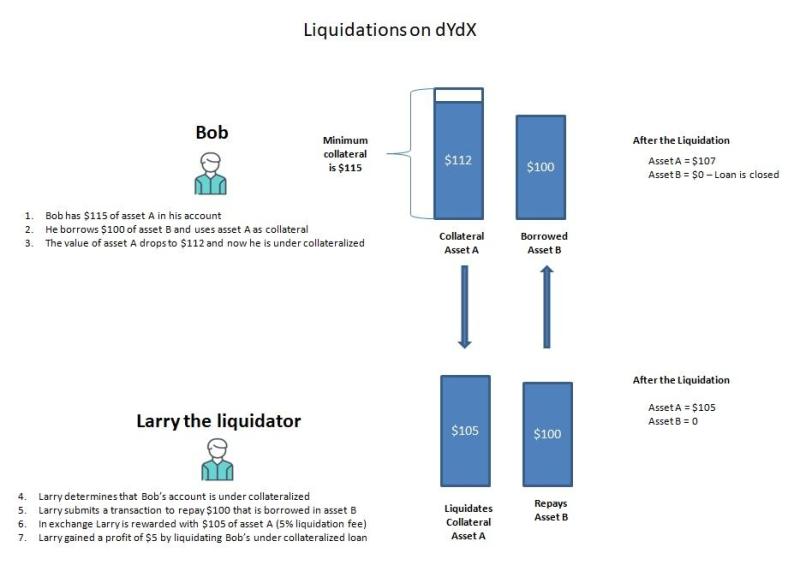

Когда пользователь хочет занять средства из определенного пула активов, ему или ей необходимо внести залог. dYdX применяет протокол избыточного обеспечения, чтобы защитить кредиторов от рискованных займов. Поэтому первоначальный коэффициент залога должен составлять не менее 125%. Например, предположим, пользователь хочет взять в долг $100 в ETH. Для этого ему необходимо предоставить залог в 125 долларов другого поддерживаемого актива. После этого пользователю достаточно будет сохранять минимальный коэффициент залога не менее 115%, чтобы предотвратить автоматическую ликвидацию.

Цены на криптовалюту на уровне 1

Для поддержания цен криптовалюты на Уровне 1 dYdX полагается на различные оракулы цен. Список оракулов цен Уровня 1 включает в себя:

- Цены ETH и BTC определяются с помощью системы оракулов MakerDAO (DAI) V2.

- Цена LINK определяется с помощью системы оракулов ChainLink (LINK).

- dYdX использует свою собственную систему оракулов для определения цены DAI.

- Цена USDC напрямую привязана к цене доллара США.

Цены на криптовалюту на уровне 2

Для криптовалютных цен второго уровня dYdX сотрудничает со StarkWare и командами оракулов ChainLink и Maker для реализации системы оракулов, совместимой с подписью Stark. Когда цены из оракула подтверждаются с помощью таких подписей, платформа использует их мгновенно, не дожидаясь проверки транзакции. Это решение второго уровня повышает скорость обновления цен.

Диаграмма ликвидаций dYdX (Источник: CryptoMarketPool) Кто стоит за dYdX?

В 2017 году Антонио Джулиано основал компанию dYdX в Сан-Франциско, Калифорния. Он и его команда до этого работали в Google, Bloomberg, Goldman Sachs и ConsenSys.

Компания dYdX привлекла довольно значительный интерес со стороны инвесторов. Компания провела четыре этапа финансирования и привлекла в общей сложности 87 миллионов долларов. В декабре 2017 года dYdX закрыла начальный этап финансирования в размере $2 млн под руководством венчурного фонда Andreessen Horowitz и инвестиционной фирмы Polychain Capital. В ходе последнего этапа серии С в июне 2021 года dYdX привлекла 65 миллионов долларов, а ведущую роль в инвестировании сыграла компания Paradigm.

Каким будет будущее dYdX?

Запуск токена DYDX и майнинга ликвидности могут способствовать увеличению ликвидности и совокупной суммы средств, заблокированных в смарт-контракте (TVL) — метрики, которую пользователи могут использовать для сравнения популярности различных протоколов DeFi. Это произошло с Uniswap в сентябре 2020 года, когда она удвоила свою TVL в течение нескольких дней после запуска UNI, своего токена управления, и стимулирования ликвидности.

У dYdX много конкурентов в области кредитования и заимствования. К ним относятся Aave (AAVE), Compound (COMP) и другие подобные DeFi платформы. По сравнению с конкурентами, процентные ставки по кредитам и займам dYdX находятся на среднем уровне. Например, процентная ставка по кредитам DAI составляет всего 4,4% по сравнению с 5% у Aave, а процентная ставка по кредитам DAI выше — 9,62% по сравнению с 4,27% у Compound. В любом случае, процентные ставки dYdX могут стать более конкурентоспособными по мере того, как все больше пользователей будут пользоваться ее услугами кредитования и заимствования.

Заключение

dYdX — это платформа, на которой пользователи могут получить доступ к услугам DeFi, таким как кредитование, заимствование, маржинальная торговля, торговля бессрочными контрактами и спотовая торговля. Она работает на основе модели книги ордеров, используемой централизованными биржами, вместо автоматизированных маркет-мейкеров (AMM), применяемых другими децентрализованными биржами, такими как Uniswap и SushiSwap. dYdX недавно объявила о запуске своего токена управления DYDX, а также майнинга ликвидности. Держатели токенов DYDX получат скидки на торговые комиссии, право голосовать за предложения и изменения параметров, а также смогут использовать токены для получения вознаграждений. Запуск токена и стимулирование ликвидности могут привлечь пользователей к платформе для предоставления ликвидности, что повысит ее популярность. Однако только время покажет, будет ли запуск токена успешным.